本文來自微信公眾號:大馬哈投資(ID:damahatouzi),作者:我叫大馬哈,原文標題:《策略指數,遠不止紅利》,頭圖:視覺中國

過去幾年是ETF行業發展的大年,行業、寬基以及跨境ETF大放異彩,然而跟蹤策略指數的策略ETF無論是在規模還是認知度上,一直表現得不溫不火。近兩年紅利指數的走紅,讓很多投資者開始認識到策略指數(Smart Beta)的配置價值。

一、策略指數知多少?

在對策略指數進行展開之前,還是簡單說說什么是策略指數,我對策略指數的理解是:

(1)策略指數是量化投資的簡單及透明化版本,很多人都覺得量化投資不透明,策略指數的編制規則為大家理解量化打開了一扇很好的窗口,策略指數將量化投資最常采用選股因子的表現展現給投資者;

(2)策略指數背后采用的因子相對業績基準在長期大多有著不錯超額收益(但不穩定),其背后有著可解釋的投資邏輯,或反映價值投資的基本原理或反映人性。

目前,大家可能相對熟悉紅利(低波)策略指數,其實策略指數遠不止這些,市面還有非常多的不為人知的策略指數,它們的表現也呈現出非常明顯的差異。

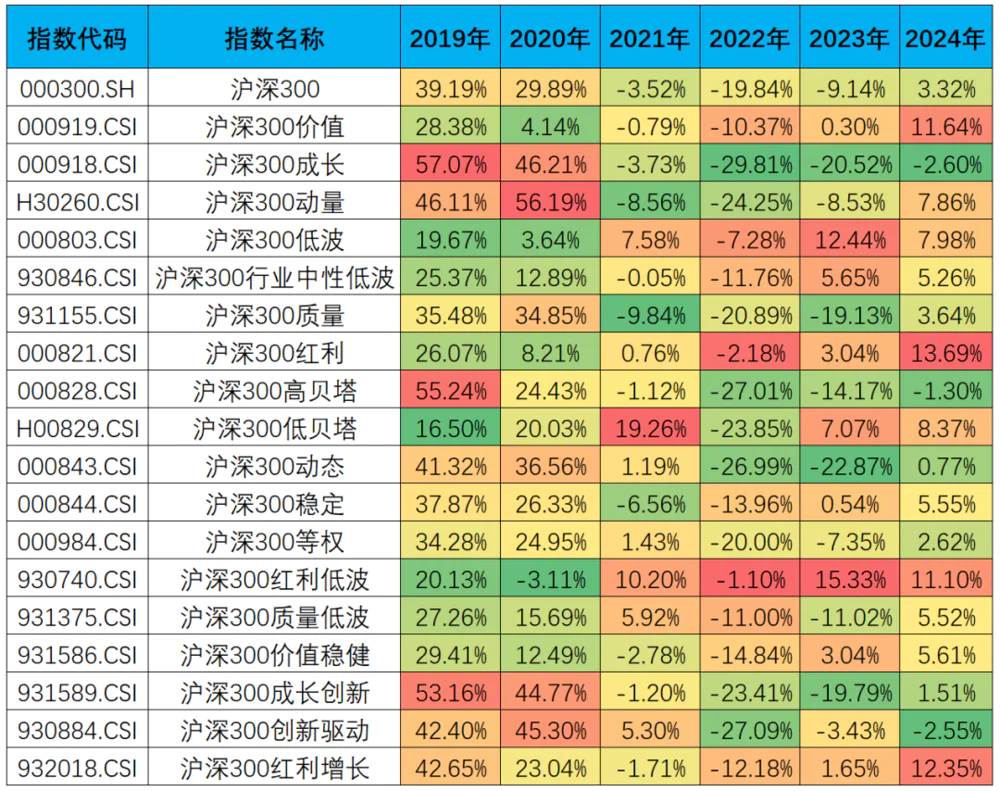

上面兩張表列出了中證指數公司編制的以滬深300為母指數的一系列策略指數2019年來的分年度及區間表現,不難發現紅利及低波只是策略指數的冰山一角。除此之外,還有成長、價值、動量、質量、高低貝塔及紅利增長等單類因子策略指數,也有質量低波及紅利低波這樣的多因子策略指數,由于指數編制方式不同,自然也表現得千差萬別,這也為我們觀察市場微觀風格表現提供了一個很好的窗口。

二、滬深300成長&滬深300價值

成長和價值是資本市場兩大永恒的主題,滬深300成長和滬深300價值兩個指數的年度表現很好的反映了這幾年價值和成長風格的切換。

2019年和2020年是成長風格的大年和價值風格的小年,這兩年滬深300成長的分年度收益分別為57.07%和46.21%,大幅跑贏滬深300;而同期滬深300價值的分年度收益分別僅28.38%和4.41%,大幅跑輸滬深300。2021年則是價值和成長風格的切換之年,價值風格開始略微占優。2022年至今則是價值風格的復仇之年,每年自然年度滬深300價值不僅顯著跑贏滬深300成長,也跑贏滬深300。

如果以2021年1月底為成長風格和價值風格切換的分界點,那么在這之前滬深300成長和滬深300價值分別上漲139.16%和36.93%,成長秒殺價值;在這之后滬深300成長和滬深300價值分別下跌49.77%和2.78%,成長風格腰斬,而價值風格幾乎沒有下跌。

經過這么一來一回,我們再看2019年至今整個區間兩指數的表現,滬深300價值表現反而優于滬深300成長,滬深300成長在2019-2020年積累的超額盡數回吐,這正所謂每一類風格都有自己的專屬時區,不必誰diss誰。我們需要警惕的是,大部分投資者很容易陷入線性外推,2019年和2020年很多人認為未來是成長風格的天下,價值風格沒有未來,后面的結果大家都看到了;

那么站在現在這個點,很多人又開始認為未來成長風格式微,價值風格才是未來,至于背后宏觀邏輯都給想好了(日本經驗),如果借鑒歷史經驗,我想這類觀點恐怕也得犯之前類似的錯誤...

另外值得一提的是,中證指數公司編制的價值和成長風格指數相對顯得比較粗糙,因此華夏定制了滬深300價值穩健(931586)和滬深成長創新指數(931589),根據上面表格長期來看這兩只指數表現要更好些,但不管怎么說,他們的階段性業績差異也同樣很好的表征了價值和成長風格的走勢。

三、滬深300低波

對于“低波”這個概念,大家通常只在紅利低波中聽說過,但實際上低波作為一個單獨的選股因子,其選股效果也是非常不錯的,基本不輸于紅利。如果看滬深300低波指數2019年至今的表現,期間該指數上漲50.21%,表現優于滬深300價值,略差于滬深300紅利和滬深300紅利低波指數。分區間來看,該指數表現與紅利及價值類指數貼近,在2021年之后的熊市行情中表現突出,2021年2月至今滬深300價值下跌2.78%,而滬深300低波則上漲22.21%。

再說到低波因子與紅利因子表現相關度高的原因。低波因子是選取過去一段時間股價波動率相對較低的股票構成組合,而股票波動率低最重要的原因還是因為背后的上市公司業績不性感,這一點體現在股價上是低波動率,體現在估值上則是低估值,而高分紅與低估值高相關,這也是低波動率因子與高分紅因子相關性高的原因,因為他們投向的是差不多的股票或者行業,盡管編制方法差異很大,但最終卻是殊途同歸。

至于低波因子與高分紅因子的區別,低波因子相對更為重視止盈與止損,比如股價快速上漲或者快速下跌,波動率會快速放大,那么低波類指數會及時進行止盈或者止損,像最近幾年的地產及保險股,一旦遇上行業持續的下行周期,股價往往更敏感,低波可以及時降低配置,相對而言偏基本面的紅利類指數就回更滯后些,這也為該指數近幾年取得較好的收益打下了基礎。

紅利因子則更為注重基本面,可以避免一些沒有基本面僅僅是股價低波動的股票納入組合。顯然,紅利和低波兩者各有側重,兩者搭配使用的策略要更為穩健一些,這也是為什么這幾年紅利低波表現好且受到投資者關注的原因。

在低波指數的基礎上,進一步衍生了行業中性低波指數,該指數編制方法同低波指數,只不過對行業相對基準的偏離做了中性處理。近幾年滬深300行業中性低波表現弱于滬深300低波指數,這主要是因為對于一些存在陷阱的低估值行業,行業中性低波策略需要被動進行標準化配置。

鑒于低波指數的良好表現,之前很多公司布局了相關產品,景順長城在2017年布局了中證500行業中性低波指數基金(003318),華安則在2018年和2019年先后布局500行業中性低波ETF(512260)和300行業中性低波ETF,不過這些產品整體反響平平,華安的300行業中性低波ETF還清盤了。不知道這類策略指數風潮再起,大家會不會開始注意到這類產品。

四、滬深300動量

動量指數的編制方法很簡單,就是投資于過去一段時間表現更好的股票,想必大家對于動量指數的表現是很不屑的,那不就是追漲殺跌嗎?

其實我覺得大家這樣的看法多少有點偏見,這主要是因為:

(1)動量指數不是純粹的以簡單的收益率作為篩選標準,而是會對收益率進行股價波動率調整,對于過去一段時間表現突出但波動率很大的股票(這樣的公司往往容易是概念炒作),因子值得分并不高。

(2)動量因子會傾向選取過去一段時間表現不錯且股價波動率較低的長牛股票,對于這類股票,動量交易是一類有效的策略,比如像茅臺這樣的公司,似乎什么時候上車都不晚。

大家也可以看到,盡管動量指數一直被背著追漲殺跌的惡名,但近幾年卻表現出了越來越強的有效性,2019年至今的收益在50%以上,好于滬深300成長和價值,分階段來看,在牛市中動量指數領漲,在熊市中也表現出了一定的抗跌性。

滬深300動量指數現在的編制規則已經考慮比較周到,不過我認為還存在著一定的優化空間,比如動量考察的時間區間可以更多元化,剔除反轉性較強的個股,如果有公司能夠對該指數作進一步改進,并推出相應的產品,比如滬深300動量ETF,我覺得還是挺值得期待的。

至于定位,除了強調銳度外,也可以強調長期持有(動量因子可以把長牛股票選出來)。目前創業板和科創板均有成長與動量因子結合的指數,而這兩只指數在編制上更強調進攻,我覺得是時候改變投資者對動量指數只會進攻的刻板印象了。

而且,動量指數還可以自適應市場,現在的動量指數前十大行業分別為非銀金融(15.9%)、食品飲料(15.8%)和銀行(15.4%),今年300動量上漲7.86%,對此大家可想到?但如果結合編制規則想想,大家就容易理解了。我覺得,動量指數里面的學問多著呢,大家不要一板子將其拍死了,值得我們做進一步研究分析。

五、滬深300質量

質量因子,簡單來說就是側重于投資于高ROE、盈利質量高且具有不錯成長性的股票,這一策略在2018年及之前取得極大的成功,2008年-2018年300質量上漲24.81%,而同期滬深300下跌43.60%。不過在2019年以來,該策略表現較差,在上半段的結構性牛市中基本跟上滬深300,而在下半段的熊市中則顯著落后滬深300,進而整體表現差于滬深300。

我覺得該指數的表現與大家想象并不太相符,因為我們會覺得2019-2020年是質量投資之年,但該指數并沒有表現出超額,反而在隨后的熊市中大幅殺跌。對此我暫時還沒太想明白,也歡迎大家發表自己的看法。

另外值得一提的是,將質量與低波疊加的滬深300質量低波指數,降低了指數向上的彈性,也讓指數的抗跌性大幅增強,這也使得該指數過去幾年的表現勉強跟上滬深300。另外在2018年及之前,質量與低波疊加后的300質量低波指數表現更加如虎添翼,2008年-2018年該指數上漲74%,對于這樣長期不錯但近期失效的指數,我覺得還是可以做些進一步的研究。

六、滬深300紅利增長

在上述列及的策略指數中,滬深300紅利成長是表現最好的一只指數,表現超越了滬深300。不僅,如此該指數在2018年之前表現也很突出,2014-2018年滬深300紅利增長上漲99.86%,而同期滬深300僅上漲29.21%。

說到該指數的編制規則,我認為確切來說,該指數并不是一只高股息指數,因為主要側重于選取連續分紅年數長且分紅金額大的公司作為指數成分,在加權方式上采用過去三年分紅總金額加權。如果關注分紅總金額,意味著指數里既有這樣的傳統高分紅企業(如銀行,股息率高份額金額也高),也有茅臺這樣的優質公司(股息率不高但分紅金額大),更偏向大盤股。

這樣的編制規則無意使得讓指數形成了優質價值(高分紅)及優質成長(分紅金額大)兼具的啞鈴型結構,像該指數目前的前六大行業分別是銀行(30.3%)、食品飲料(18.2%)、石油石化(16.7%)、煤炭(9.3%)、建筑裝飾(8%)和電力設備(5.4%)。

這樣的編制規則挺有意思,只是其背后的深層次邏輯還有必要做進一步梳理,因為分紅金額高并不能直接推導出指數表現好,這一選股指標帶來的在行業配置上的啞鈴型配置才能更說明指數表現好的問題,那這一“巧合”是必然還是偶然,未來還能持續嗎?

七、其他策略指數

上面對滬深300一些有趣的策略指數進行了展開,不過有些問題我暫時也沒有答案。除此之外,還有一些基于滬深300的策略指數,比如:

(1)高貝塔和低貝塔,低貝塔長期配置波動低的股票,其風格類似于低波和價值;高貝塔長期配置波動高的股票,這倒是有非常強的追漲殺跌,配置高換手率股票的感覺。果不其然,該指數不僅2019年以來表現差,在2018年及之前表現也落后指數了,缺乏長期配置價值,動量因子的鍋是該讓高貝塔來背了。

(2)動態和穩定在編制規則上考察基本面盈利和股價兩者的穩定性,穩定性差的被歸類為動態指數,反之則歸類為穩定,這兩類指數的表現上比較類似成長和價值。

(3)滬深300等權指數很容易理解,相對而言給小盤股更高的權重。

八、總結

通過如上的介紹,相信大家也了解到策略指數的豐富性,而且有很多我們了解得不多的策略指數有著不錯的歷史表現,值得我們做進一步。但是目前除了紅利外,基金公司對這些策略指數產品的布局興趣寥寥,這當中最重要的原因還是市場認知度的問題,現在ETF\指數這么卷,我覺得基金公司是不是也可以卷起來進行相關策略指數的布局與推廣,說不定就成了?

畢竟這當中不少有趣的指數有著不錯的表現,非常適合投資者長期持有,很多投資者對A股的期待可以在策略指數中得到滿足。

可以說,做策略指數的推廣是一件難而正確的事情,盡管中間有很多波折(像華夏這兩年花大力氣推出的3組6只自己編制的價值和成長指數ETF\聯接,目前仍非常缺乏市場接受度),但還是值得基金公司多花點時間去培育市場。當然另一方面,作為我們投資者,是不是也可以摒棄對短期高收益的追求注重長期,更多的關注到策略指數的配置價值?基金公司和投資者來個雙向奔赴,有何不可?

本文來自微信公眾號:大馬哈投資(ID:damahatouzi),作者:我叫大馬哈,免責聲明:本文內容僅供參照,文內信息或所表達的意見不構成任何投資建議,請讀者謹慎作出投資決策。

評論

最新評論